Доброго дня!

Доброго дня!

Несомненно, что очень многие из нас не раз и не два задумывались: ‘а куда бы вложить относительно-небольшие свободные средства чтобы подзаработать?’.

Для покупки квартиры или открытия бизнеса — нужны значительные суммы, открыть банковский вклад — проценты сейчас стали очень низкими. Хранить ‘под-подушкой’ — тоже не вариант, их съест инфляция…

Однако, Мир не стоит на месте!

Благодаря развитию компьютерных технологий — сегодня с любого среднего смартфона стала доступна покупка ценных бумаг: акций и облигации (заранее предупрежу: сейчас это крайне просто! См. заметку до конца, и вы в этом убедитесь).

А если еще взглянуть на исторический график роста этих ценных бумаг (см. ниже) — то волей-неволей появляются определенные мысли… (насчет безбедной пенсии в будущем) 👀,

Важно: я не профессиональный финансовый консультант, и все что написано ниже — не призывы к действию, просто мой взгляд на эту тему…

Покупка акций, облигаций: по шагам

ШАГ 1: пару слов о «главном» (основы)

К чему все это предисловие выше, почему вообще стоит думать о каких-то ценных бумагах обычному человеку?

Взгляните на график ниже: этот индекс (IMOEX) отражает стоимость крупнейших наших компаний за промежуток в 20 лет. В 1999 году он составлял 50 пунктов — сейчас около 3000! Т.е. разница в 60 раз!

График изменения стоимости крупнейших наших компаний (акций на Мос. бирже) / График IMOEX

Т.е. гипотетически, если бы кто-то вложил в 99 году 100 000 рублей (около 4000$ по тем временам) в крупнейшие наши компании (т.е. купил их акции) — то сегодня эта сумма равнялась бы примерно 6 млн. рублей (и это без учета дивидендов, выплачиваемых многими компаниями (а если с ними — то сумма значительно вырастет за счет сложного процента)).

Согласитесь, выглядит весьма и весьма интересно и заманчиво. К тому же, вкладывать (инвестировать) средства в акции можно начать с минимальных сумм (что делает этот способ доступным любому человеку!).

В качестве справки:

- акция — при покупке этой ценной бумаги вы становитесь владельцем небольшой частички компании, и вправе рассчитывать на дивиденды (если, их будут выплачивать акционерам),

- облигация — это долговая ценная бумага: т.е., покупая облигацию ‘Сбербанка’ (например) — вы даете этой организации в долг под определенный процент,

- продаются и покупаются эти ценные бумаги на бирже. Чтобы получить доступ к этим торгам — необходимо завести счет у одного из брокеров (об этом ниже).

—>, Мысли

Стоит отметить, что вложение средств в эти ценные бумаги сопряжено с рисками (никто не гарантирует, что компании не разорятся…). К тому же, стоимость ценных бумаг может серьезно меняться (кризисы, рецессии и пр.), особенно на коротких промежутках времени (т.е. эти вложения разумны при сроке инвестирования от 5 лет (на мой взгляд…)).

С другой стороны, если логически подумать: не могут же все компании вокруг нас разорится. Кто же тогда нам будет поставлять продукты, заведовать финансами, обеспечивать связь, электричество и т.д.? Причем, со временем, пусть медленно, но уровень жизни-то растет (сравните хотя бы с 90-ми), а значит и стоимость компаний тоже…

Все же, если гипотетически представить, что произойдет апокалипсис и весь рынок в Мире рухнет. Боюсь, что тогда и любые депозиты пропадут, и наличные, и даже золото могут начать обменивать на хлеб…

Т.е. благодаря таким рассуждениям получается, что вообще нет ничего надежного?

В любом случае, вместо одного телевизора во всю стену или айфона (на что многие тратят средства не задумываясь) — почему бы не отложить небольшую сумму себе на будущее. Вложенные средства, с учетом сложного процента, через 20-30 лет могут превратиться в стоимость нескольких квартир (хорошая пенсия ведь может быть?!).

ШАГ 2: выбор брокера (почему стоит выбрать Сбербанк)

Для торговли на бирже необходимо завести счет у одного из брокеров (сейчас их достаточно много — см. на сайте Мос. биржи).

В общем-то, у всех свои условия, комиссии, и пр. Для новичка я все же считаю лучше остановиться на Сбербанке… 👇,

Почему такой выбор:

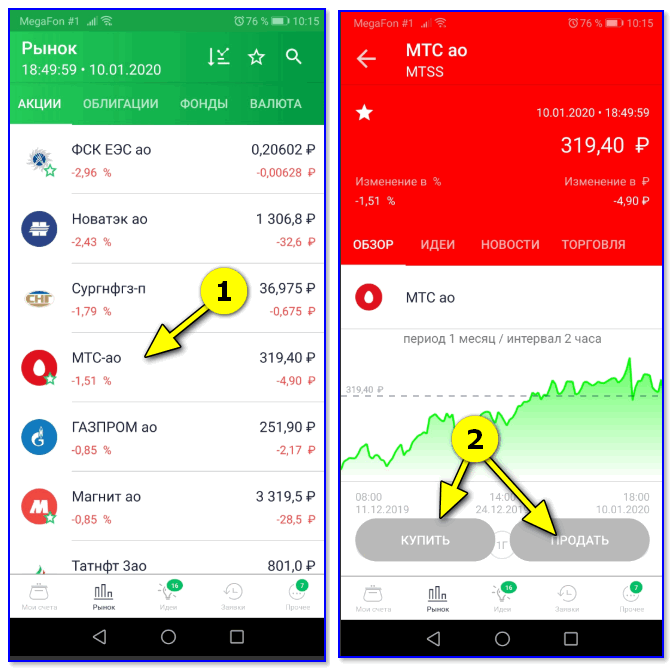

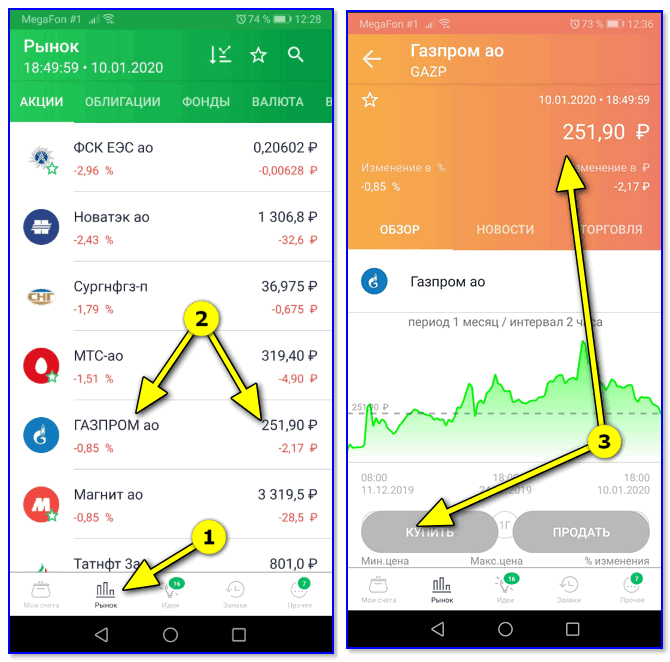

- во-первых, у них крайне простое приложение ‘Инвестор’ для телефона без лишних ‘наворотов’ (буквально 3-4 вкладки и 2 кнопки: ‘Купить’ и ‘Продать’, примеры см. ниже),

- во-вторых, в настройках счета (при регистрации) можно запретить использование заемных средств (т.е. вы будете покупать только на ‘свои’ кровные ),

- в-третьих, наверняка у многих уже есть карта этого банка, а значит для заведения брокерского счета не придется никуда идти (все делается в Сбербанк-онлайн),

- в-четвертых, этот банк один из самых надежных в нашей стране (тут без комментариев 👀,).

Скриншоты из приложения Сбербанк-Инвестор

ШАГ 3: регистрация и заведение брокерского счета (без похода в банк)

Если у вас уже есть карта и личный кабинет Сбербанк-онлайн — то для подачи заявки на открытие брокерского счета вам понадобиться 5 мин. свободного времени!

Как это делается:

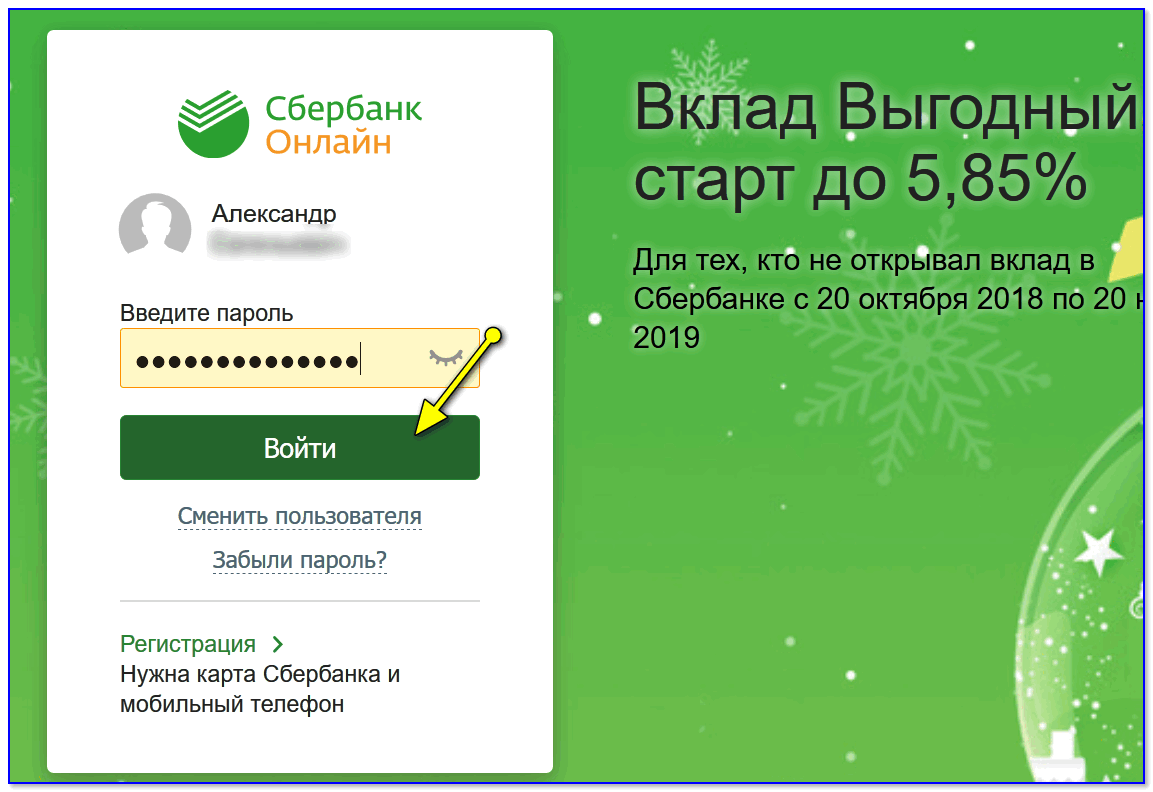

1) Сначала необходимо войти и авторизоваться на сервисе Сбербанк-онлайн (здесь, в общем-то, всё стандартно). Отмечу, что лучше эту операцию делать не через мобильное приложение, а в браузере с ПК/ноутбука (так проще заполнить анкету…).

Вход в личный кабинет Сбербанк-онлайн

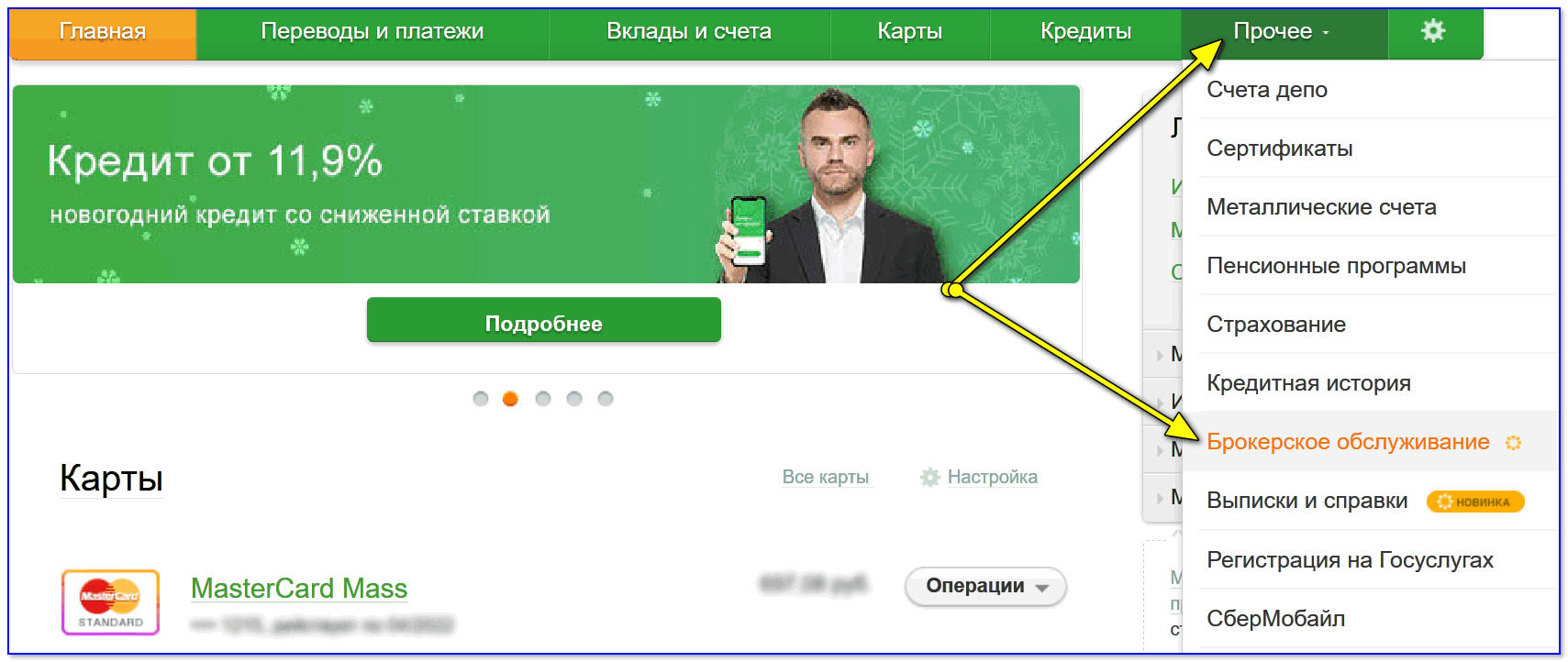

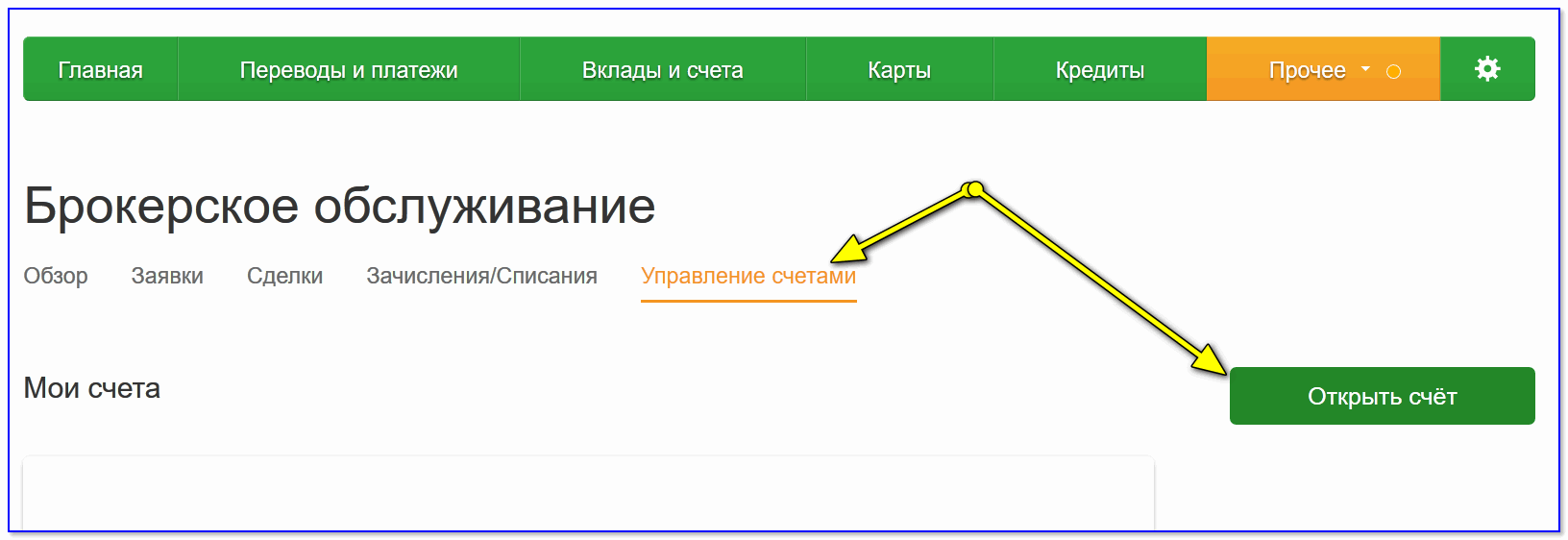

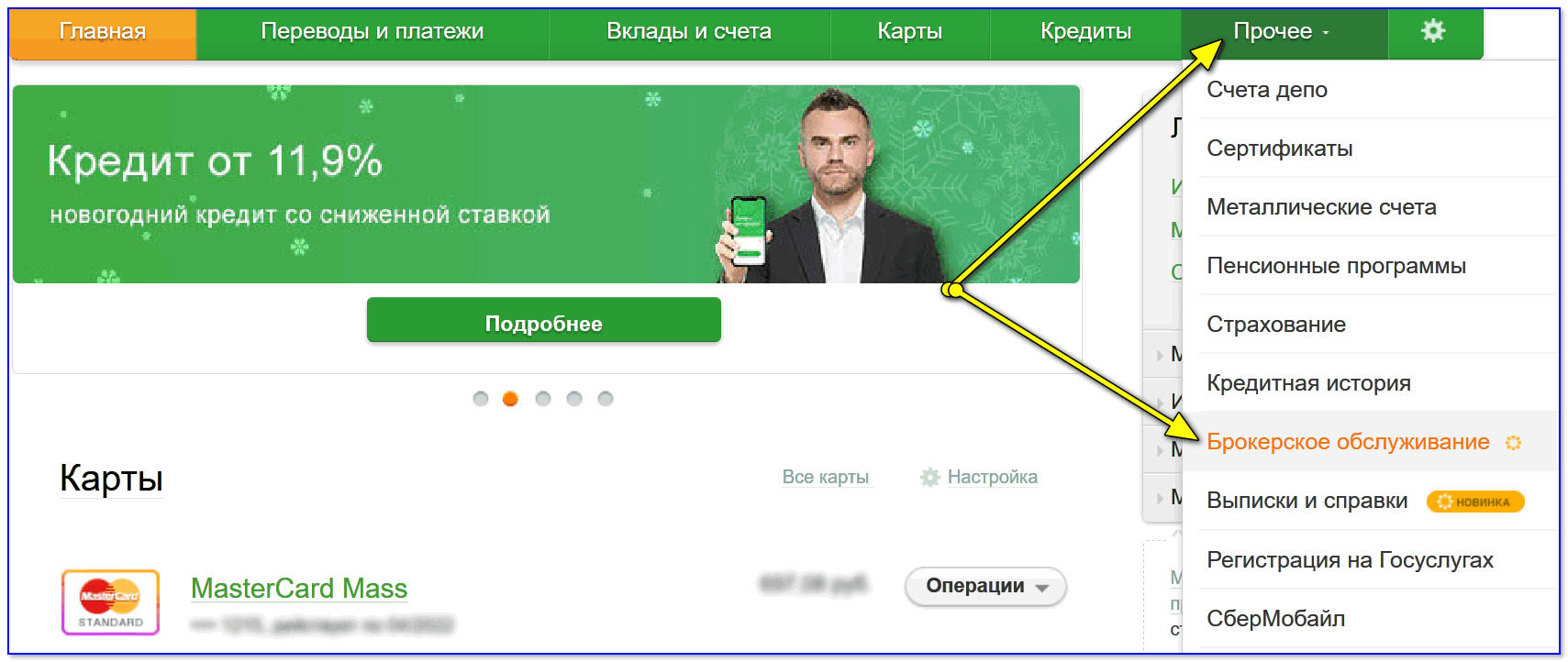

2) После, нужно перейти в раздел ‘Прочее’ и открыть вкладку ‘Брокерское обслуживание’. См. скриншот ниже. 👇,

Прочее — брокерское обслуживание

3) Далее во вкладке ‘Управление счетами’ останется кликнуть по ссылке ‘Открыть счет’.

Открыть счет

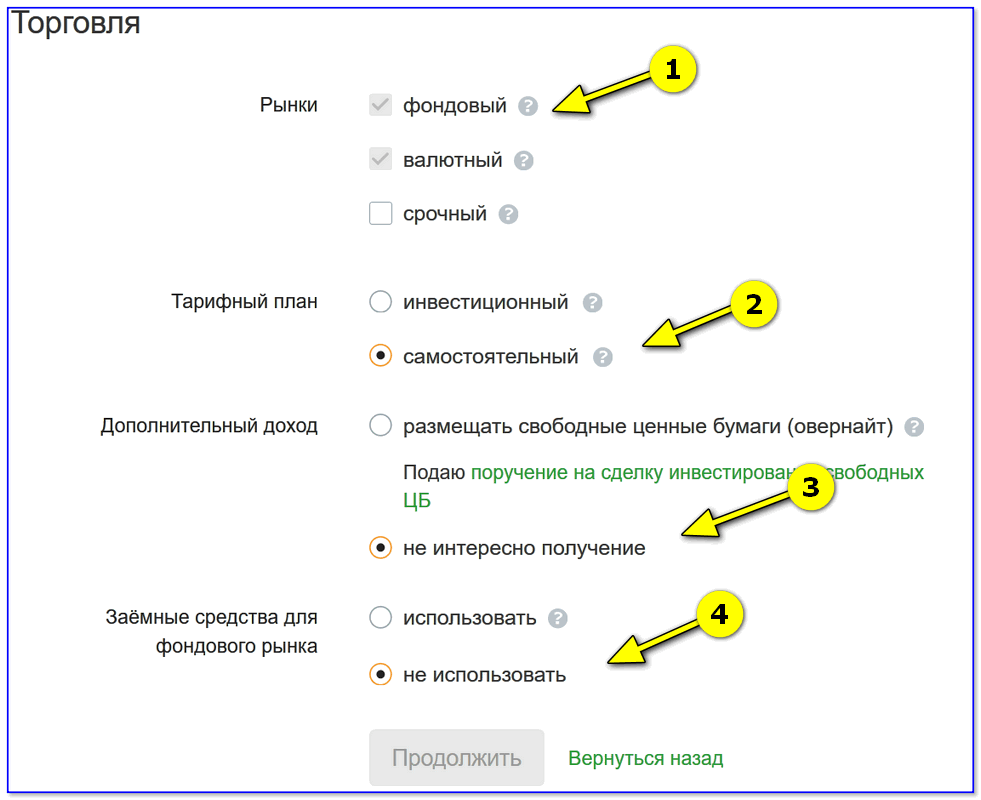

4) Последний штрих — заполнить анкету. Несколько важных пунктов (на мой взгляд):

- рынки: для первого знакомства я бы советовал выбирать только фондовый (здесь можно купить акции/облигации) и валютный (для покупки долларов/евро),

- тарифный план: здесь есть всего два тарифа ‘Инвестиционный’ и ‘Самостоятельный’ (у первого выше комиссии, но есть инвестиционные идеи от Сбербанка, у второго — комиссии ниже, но и нет подсказок). Для начала принципиального отличия нет — впрочем, вот страничка с тарифами,

- доп. доход: как я понимаю, если вы согласитесь с этим, ваши ценные бумаги могут быть отданы кому-нибудь в долг (а вам с этого небольшой процент). Есть, правда, риски… Вообще, тема эта обширная, поэтому для начинающих считаю лучше выбрать ‘Не использовать’,

- Заемные средства: разумеется, ‘Нет!’ ().

Настройка торговли (заполнение анкеты при регистрации)

Остальные графы в анкете достаточно стандартные: почта, телефон и пр. Думаю, их без труда заполнит каждый пользователь…

Важно!

После заполнения и отправки анкеты — нужно будет подождать в течении 2 рабочих дней.

В течении этого времени вам откроют счет, пришлют на электро-почту документ об открытии (с печатью и подписью), по SMS придет пароль и логин для входа в приложение Сбербанк-Инвестор (его можно установить заранее).

ШАГ 4: пополнение счета (как лучше и быстрее)

Свой счет я пробовал пополнять разными способами, и пришел к выводу (на практике), что наиболее быстрый — через личный кабинет Сбербанк-онлайн.

Делается это достаточно просто: в разделе ‘Прочее’ нужно открыть вкладку ‘Брокерское обслуживание’.

Прочее — брокерское обслуживание

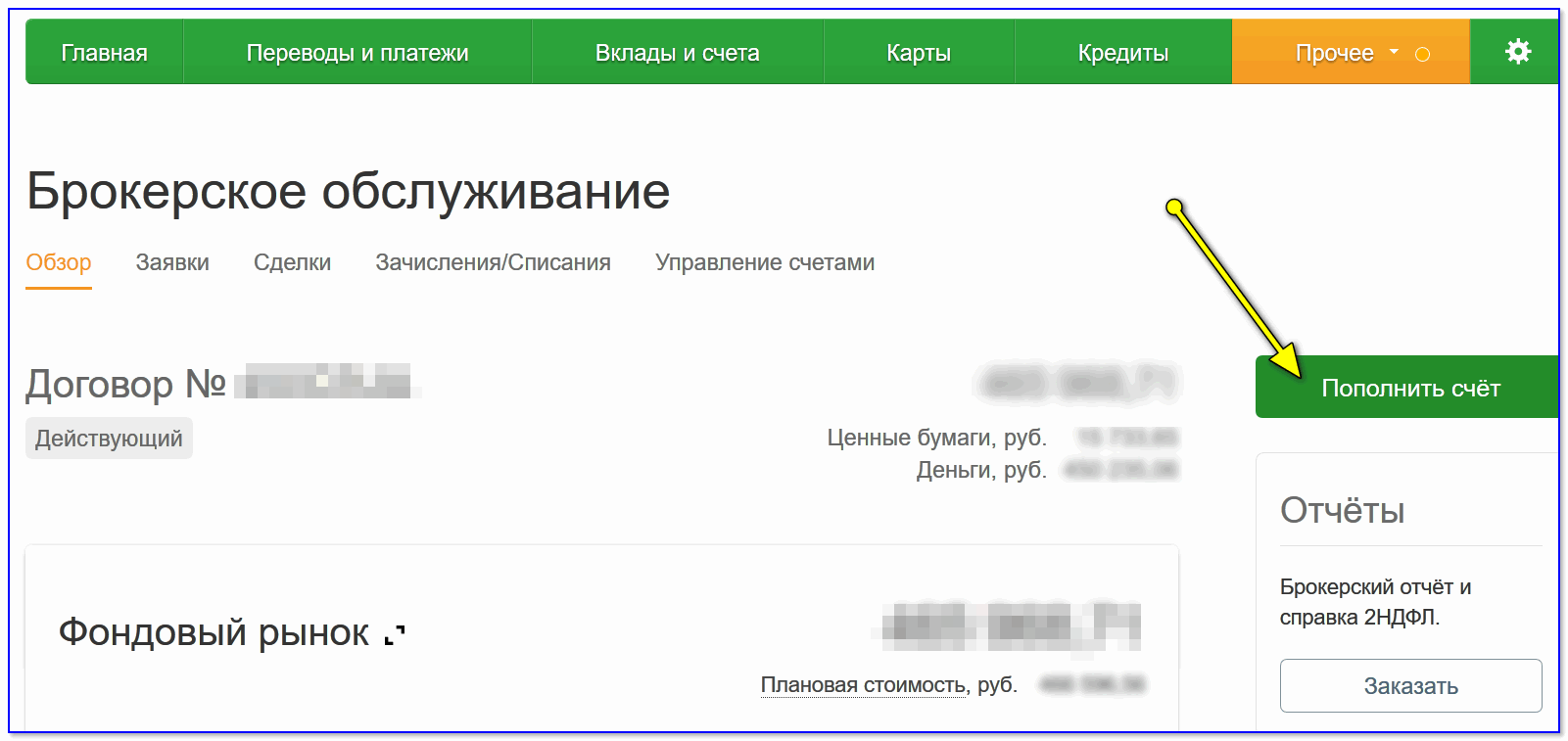

Справа нажать по кнопке ‘Пополнить’ (прим.: она появляется сразу после открытия брокерского счета).

Пополнить счет

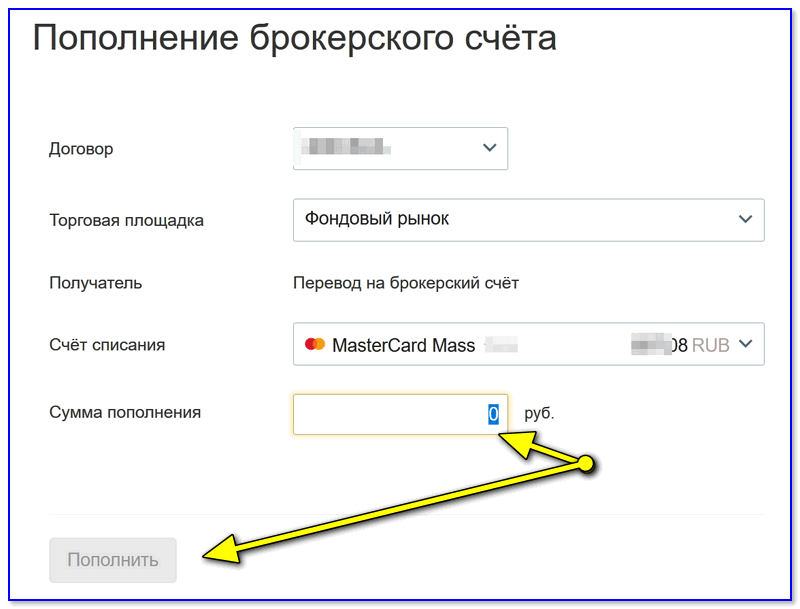

Останется указать только сумму пополнения и счет с которого спишутся средства. Кстати, если пополняете первый раз — посоветовал бы использовать небольшую сумму (чтобы воочию сначала убедиться, что все работает как положено ).

Пополнение

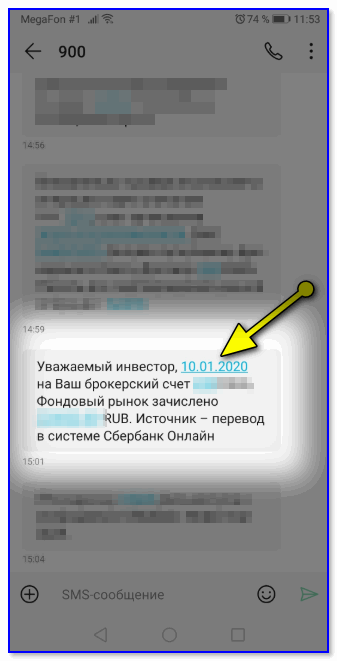

Как правило, через несколько минут к вам на телефон придет уведомление о зачислении средств. Теперь можно переходить к покупке акций…

Поступление средств на счет

Важно!

Чтобы средства поступили максимально быстро — лучше пополнять брокерский счет через личный кабинет Сбербанк-онлайн (и в рабочий день!). В этом случае на всё-про-всё уходит 2-3 минуты!

ШАГ 5: покупка акций, облигаций и валюты

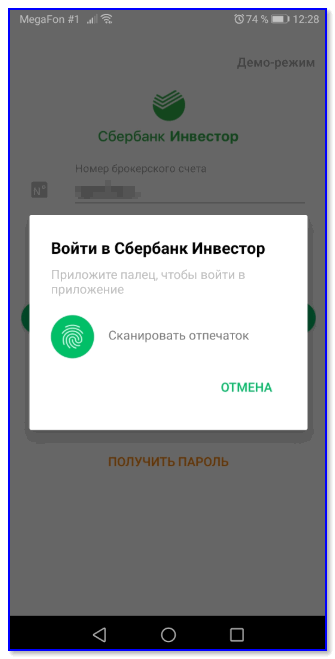

И так, для начала необходимо войти в приложений Сбербанк-Инвестор (ссылка на Play Market).

Логин и пароль для доступа должны прийти вам по SMS от Сбербанка (в течении 2 раб. дней после открытия брокерского счета).

Вход в Сбербанк-Инвестор

После того, как войдете в приложение — обратите внимание на нижнюю часть окна: во вкладке рынок можно покупать и продавать акции, валюту, облигации, фонды и пр.

Сама покупка происходит очень просто: например, для покупки акции ‘Газпрома’ — достаточно открыть эту компанию из списка (ознакомиться с ценой и графиком, если нужно), далее нажать кнопку ‘Купить’, ввести количество акций (которое вам нужно) и подтвердить покупку (по SMS). См. скрин ниже. 👇,

Рынок — купить акцию

Важно!

Приобретать и продавать акции можно только в рабочее время Мос. биржи (в остальное время приложение Сбербанк-Инвестор открыть можно, но совершать сделки — уже нет).

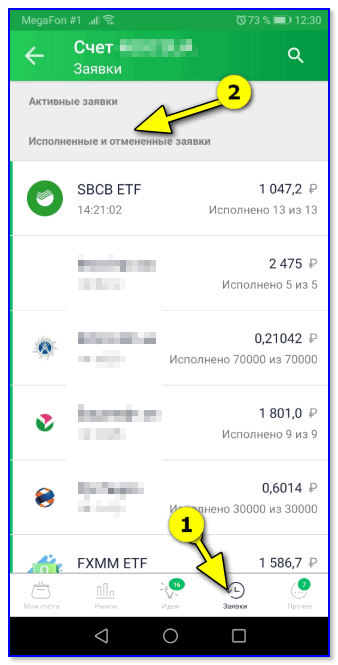

Историю покупок можно посмотреть в разделе ‘Заявки’: тут представлены даты сделок, суммы, количество лотов и т.д.

Исполненные заявки

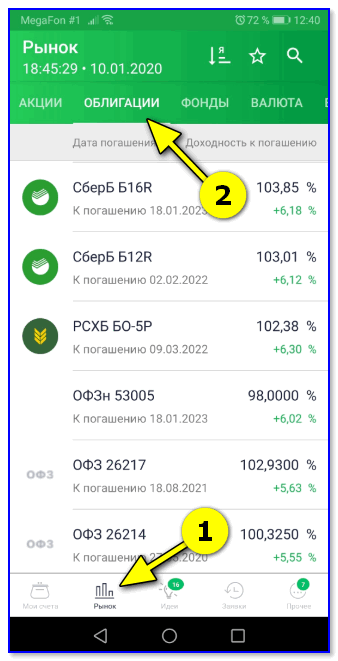

Покупка облигаций происходит аналогично: просто вместо вкладки ‘Рынок/Акции’ открывается ‘Рынок/Облигации’ (см. пример ниже 👇,). Рядом с каждой облигацией стоит дата ее погашения (когда вам выплатят ее номинальную стоимость, обычно, это 1000 руб.) и годовая доходность (6%, например).

Рынок — облигации

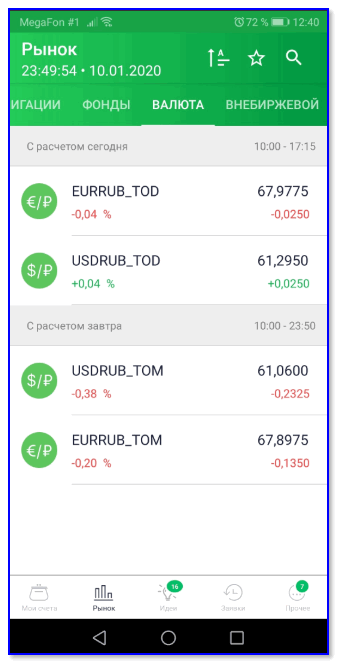

Что касается валюты: есть один нюанс — она покупается/продается лотами, а один лот — это 1000 USD. Т.е. вы можете купить сумму кратную 1000 долларам (а, например, сумму в 120 USD купить не получится).

Рынок — валюта

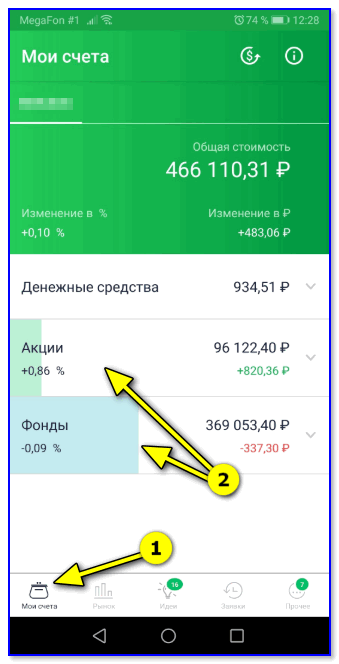

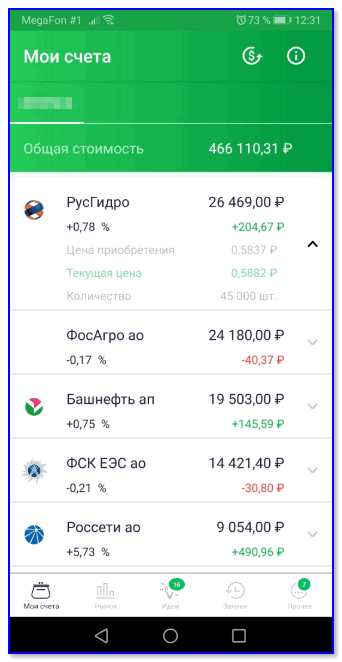

Когда все покупки сделаны — во вкладке ‘Мои счета’ можно посмотреть весь состав портфеля, что и по каким ценам куплено, что и на сколько выросло. Также удобно, что Сбербанк показывает общую сумму и ее изменение в процентах… 👇,

Мои счета — акции, фонды

Вкладка акции раскрыта — цена покупки, текущая цена

ШАГ 6: а что дальше

Ждать 20 лет?.. 😊,

В идеале, конечно, лучше не вкладывать сразу все средства в ценные бумаги, а по чуть-чуть, на небольшую для себя сумму, набирать их каждый месяц (это выглядит благоразумнее, и будет меньше рисков. К тому же, со временем появится какой-никакой опыт…).

И, примерно, раз в год-два просматривать и перетряхивать портфель. Например, если одна из акций сильно вырастет и станет занимать чуть ли не половину средств на счете — вполне разумно частично ее распродать, а вырученную сумму переложить в другие бумаги (👀,).

Благодаря такому подходу даже если разорится в кризис одна из 25 компаний, которые вы покупали (например), вы потеряете всего несколько процентов от счета (которые должны компенсироваться за счет роста других акций и дивидендов (выглядит это вполне логично, хотя я не финансист, и могу ошибаться… Но ведь графики не могут лгать — если они всегда растут на длинном промежутке времени — значит большая часть компаний все же растет в цене!?.)).

Мем из просторов сети…

Впрочем, вопрос весьма дискуссионный. И решать его каждому самостоятельно… (я же между тем ‘попробовать’ или ‘не попробовать’ — решил выбрать первое, а в друг графики не лгут и действительно пойдут туда ☝…).